Warum das ETF Portfolio regelmäßig umgeschichtet werden muss

ETFs erfreuen sich einer besonders großen Beliebtheit, da sie mit zahlreichen verschiedenen Vorteilen verbunden sind, die sich der Anleger zunutze machen kann. Dabei ist es jedoch mit der einmaligen Zusammenstellung eines Portfolios nicht getan, denn um eine gewinnbringende und stabile Kapitalanlage in ETFs zu gewährleisten, muss der Anleger sein Portfolio in regelmäßigen Abständen auf Schwachstellen überprüfen und diese ausmerzen. Warum das so ist und wie oft Sie Ihr Portfolio wie umschichten sollten, verraten wir in unserem umfangreichen Ratgeber.

- Gestalten Sie Ihr Portfolio zunächst auf Basis Ihrer eigenen Ziele mit einer ausreichenden Risikostreuung

- Überprüfen Sie daraufhin, ob die ursprüngliche Aufteilung des Portfolios noch existiert

- Kaufen und verkaufen Sie gegebenenfalls Produkte, um die Balance Ihres Portfolios sicherzustellen

- Daraufhin können Sie dauerhaft von den zahlreichen Vorteilen profitieren, die mit ETFs einhergehen

1. Wie stellen Sie ein gutes ETF Portfolio zusammen?

Selbstverständlich können Sie Ihr Portfolio einfach auf gut Glück mit den ETFs zusammenstellen, die Ihnen bekannt sind und die Sie für ertragreich erachten. Auf Dauer werden Sie hiermit jedoch wahrscheinlich nicht glücklich werden, da bei dieser Vorgehensweise weder Ihre individuellen Ziele, noch eine ausreichende Risikostreuung beachtet wurden. Um Ihr Geld stattdessen möglichst gewinnbringend und sinnvoll anzulegen, sollten Sie im Vorfeld einige wichtige Schritte durchlaufen, die wir Ihnen hier näher beschreiben.

Beginnen Sie mit der Informationsbeschaffung. In welche Produkte möchten Sie Ihr Geld anlegen? Sind ETFs für Sie die richtige Wahl? Sollten Sie sich stattdessen besser für einen Sparplan entscheiden? Oder ziehen Sie die risikofreie Geldanlage in einem Sparkonto vor? Beantworten Sie sich zunächst diese Fragen und definieren Sie dabei, weshalb Sie sich für welche Option entscheiden sollten. Ist die Entscheidung gefällt, sollten Sie sich daraufhin realistische Ziele setzen. Diese Ziele können beispielsweise folgende sein:

- Erreichen der Marktrendite durch Kostenminimierung

- Eliminierung unnötiger Risiken und Begrenzung des Marktrisikos durch Asset-Allocation

- Minimierung spekulativer Einflüsse auf die Rendite durch einen langfristigen Anlagehorizont

Legen Sie ihre individuellen Ziele im Vorfeld fest und gestalten Sie Ihr Portfolio dementsprechend. Dabei lohnt es sich selbstverständlich immer, die Kosten so gering wie möglich zu halten und eine ausreichende Risikostreuung sicherzustellen.

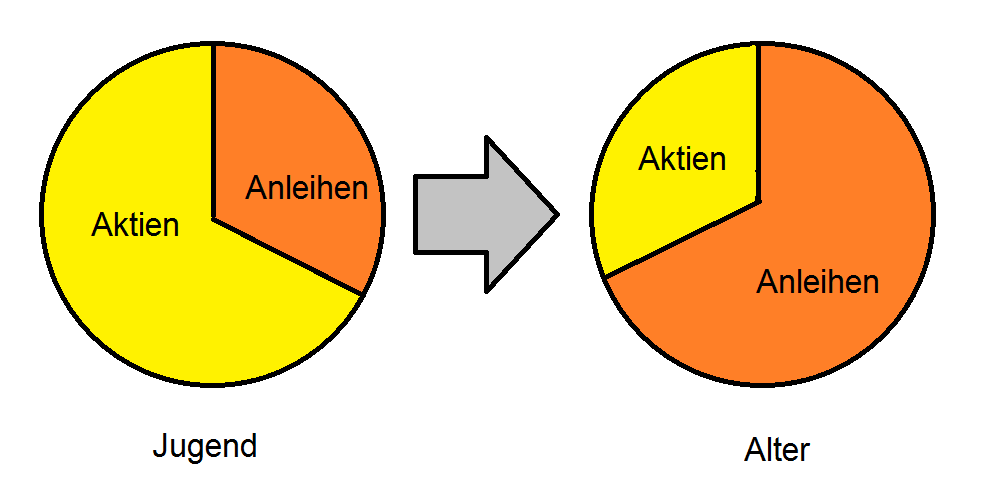

Definieren Sie schließlich Ihre Anlagestrategie. Beachten Sie dabei, dass sich ein Portfolio aus zwei Teilen zusammensetzen sollte: einem risikoreichen Teil zur Kapitalvermehrung und einem risikoarmen Teil für den Kapitalerhalt. Die Klassische Mischung dazu setzt sich aus riskanten Aktien und kursstabilen Anleihen zusammen – mit genügend Hintergrundwissen können Sie allerdings auch ihre ganz eigene Aufteilung zusammenstellen. Dabei spielt jedoch auch das Alter des Sparers eine große Rolle: Junge Menschen, die mitten im Arbeitsleben stehen, können ihr Geld zu einem großen Teil in Aktien anlegen und somit bestenfalls eine hohe Rendite erzielen, während sie aufgrund ihres regelmäßigen Einkommens nicht um einen hohen Lebensstandard fürchten müssen.

Im Alter beginnt schließlich die Entsparphase, in der man vom angesparten Kapital zu leben versucht. Möchte man hierbei weiterhin Geld anlegen, sollte man den Schwerpunkt auf sicherere Anleihen legen und den Aktienanteil im Depot verringern. Auch anhand dieser Kriterien sollte früher oder später eine Umschichtung des Portfolios erfolgen. Hat man schließlich auch die richtige Gewichtung der Anlageprodukte ermittelt, muss man sich nur noch für die richtigen Produkte entscheiden und diese dem Portfolio hinzufügen. Trotzdem ist dabei auch die richtige Pflege des Portfolios von großer Bedeutung.

Bevor man sich um die Umschichtung des eigenen Portfolios kümmern kann, sollte man im Vorfeld einige wichtige Schritte durchlaufen. Dazu gehört zunächst die Informationsbeschaffung, auf welche die Festlegung individueller Ziele folgt. Hat man daraufhin auch eine eigene Anlagestrategie entwickelt, die auf verschiedenen Pfeilern wie dem Alter und den persönlichen Vermögensverhältnissen ruht, kann man sein Portfolio mit den richtigen Produkten versehen. Daraufhin muss nur noch im Rahmen des Rebalancing für eine gewinnbringende Aufteilung der Anteile gesorgt werden.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken.2. Die Umschichtung des eigenen Portfolios im Detail

Das Rebalancing bzw. die Umschichtung des eigenen Portfolios sollte bei der Geldanlage eine wichtige Stellung einnehmen, da es maßgeblich über die letztendliche Höhe der Rendite entscheiden kann. Legt man genug Disziplin an den Tag, kann man langfristig Risiken minimieren und gleichzeitig die Renditechancen erhöhen.

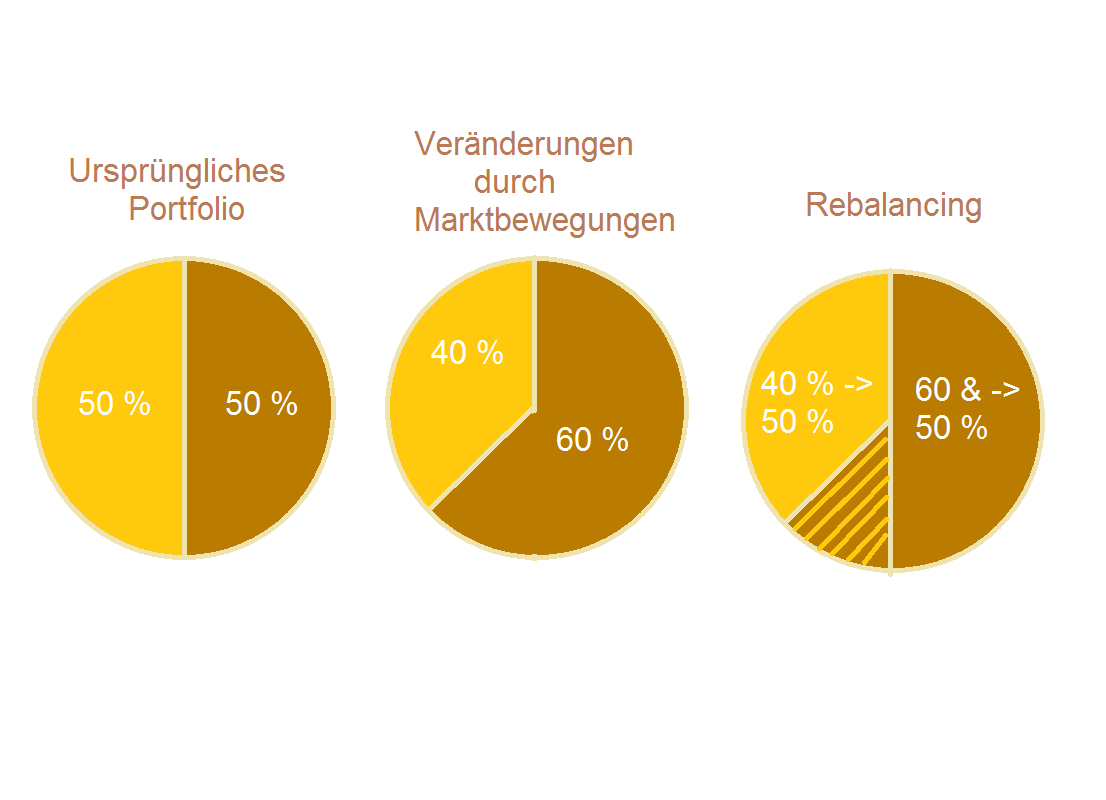

Während die strategische Asset Allocation, die auf Basis des Alters, der Ziele und der finanziellen Gegebenheiten des Anlegers festgelegt wird, bei der Entwicklung des eigenen Portfolios nicht fehlen darf, können Wertschwankungen der einzelnen Titel trotzdem die Gewichte der Anlageklassen im Portfolio verschieben. Um eine zu starke Abweichung von der ursprünglichen Zusammensetzung des Portfolios zu verhindern, wird schließlich ein Rebalancing bzw. eine Umschichtung durchgeführt, bei der Anlageklassen, die an Wert gewonnen haben, anteilig verkauft und Anlageklassen, die an Wert verloren haben, zugekauft werden.

Pro und Contra:

- Hohe Renditechancen und Gewinne bei steigenden Aktien sind möglich.

- Langfristig sind höhere Renditen als bei anderen Anlageformen zu bekommen.

- Jährliche Dividendenzahlungen sind ein Vorteil für Anleger.

- Es gibt eine große Auswahl an den internationalen Märkten.

- Verluste können bei fallenden Aktien hoch sein.

- Es gibt keine feste Rendite wie bei Anleihen.

- Man muss eine Abgeltungssteuer zahlen.

Für ein regelmäßiges Rebalancing gibt es drei gute Gründe, die der Anleger kennen sollte:

- Da riskante Anlagen höhere Renditen erzielen, ist die Gefahr groß, dass sich der Anteil risikoreicher Anlagen mit der Zeit vergrößert und das Gesamtportfolio risikoreicher als geplant wird. Durch das Rebalancing wird das Risikoniveau des Portfolios langfristig kontrolliert.

- Ohne Umschichtung würde sich neben der generellen Erhöhung des Risikos auch das gewünschte systematische Risikoexposure erhöhen.

- Durch die Umschichtung werden die Renditechancen verbessert, da dabei Investments mit hoher Bewertung in Anlagen mit niedriger Bewertung systematisch umgeschichtet werden.

Beachtet man beim Rebalancing anfallende Kosten, zu denen Transaktionsgebühren und möglicherweise auch Steuern gehören, kann man mithilfe einer ausgefeilten Rebalancing Strategie die Renditechancen erhöhen – allerdings sollte bei zu hohen Kosten auf das Rebalancing verzichtet werden.

Beim eigentlichen Umschichten hat der Kunde die Wahl zwischen zwei verschiedenen Arten des Rebalancings. Zur Auswahl stehen das Kalender- und das Intervall-Rebalancing. Beim Kalender-Rebalancing erfolgt die Umschichtung auf Basis einer bestimmten Zeitperiode, wodurch der Anleger sein Portfolio unabhängig von Marktbewegungen und ohne großen Aufwand bearbeiten kann. Das Intervall-Rebalancing basiert indes auf einem Toleranzband, das um das strategische Gewicht jeder Anlageklasse im Portfolio gelegt wird. Die Portfolioanpassung erfolgt, sobald das Toleranzband reißt. Diese Methode bietet eine bessere Kontrolle und basiert darauf, Anpassungen durchzuführen, sobald sie nötig sind. Dafür ist diese Methode recht aufwendig in der Umsetzung, da hierbei eine ständige Überwachung des eigenen Portfolios nötig ist.

Wie oft wird das Portfolio umgeschichtet? Auf diese Frage gibt es leider keine pauschale Antwort. Stattdessen ist die Häufigkeit der Umschichtung davon abhängig, ob der Anleger sie nach der Kalender- oder der Intervall-Methode durchführen möchte. Dabei wird das Portfolio entweder zu einem regelmäßigen Zeitpunkt oder bei Bedarf umgeschichtet, um die ursprüngliche Balance des Portfolios wiederherzustellen.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken.3. Warum sollten Sie sich überhaupt für ETFs entscheiden?

Vielleicht fragen Sie sich nun, warum Sie den Aufwand in Kauf nehmen sollten, der mit der Zusammenstellung eines Portfolios und der regelmäßigen Umschichtung der Anteile einhergeht. Ein Tagesgeldkonto ist im Vergleich dazu weitaus einfacher zu verwalten – ebenso wie ein Sparplan. Wo liegen also nun die größten Vorteile, die mit ETFs einhergehen?

In erster Linie zeichnen sich ETFs durch geringe Kosten aus. Im Vergleich zum Investmentfonds fallen bei den Indexfonds aufgrund des manuellen Managements keine Verwaltungsgebühren an und auch die eigentlichen Transaktionsgebühren fallen dabei sehr niedrig aus. Allerdings überzeugen ETFs nicht nur durch ihre niedrigen und transparenten Kosten, sondern auch durch ein hohes Maß an Sicherheit. Da sie nämlich als Sondervermögen behandelt werden, können Sie im Falle einer Insolvenz des Unternehmens ganz einfach an den Kunden herausgegeben werden, da es sich dabei um sein Eigentum handelt.

Gründe für ETFs:

- Günstige Gebühren

- Hohe Risikostreuung

- Stellung als Sondervermögen

- Hohe Transparenz

Im Gegensatz zur Investition in Aktien oder Währungen überzeugt die Kapitalanlage in ETFs darüber hinaus auch durch eine hohe Risikostreuung: Da Kunden ihr Geld hierbei nicht nur in ein einziges Produkt, sondern stattdessen in eine Auswahl aus teilweise mehr als 1.000 Aktien investieren, können eventuelle Verluste durch gleichzeitige Gewinne wieder ausgeglichen werden. Ein hohes Maß an Transparenz rundet die Vorteile von ETFs schließlich ab, da Kunden den tatsächlichen Kursverlauf Ihres Indexes jederzeit unabhängig vom eigenen Portfolio verfolgen und somit sicherstellen können, dass bei der Geldanlage alles mit rechten Dingen zugeht.

ETFs bringen einige Vorteile mit, die sich der Anleger zunutze machen kann. Dazu gehören in erster Linie die geringen Kosten, die mit den Indexfonds einhergehen. Da diese manuell verwaltet werden, fallen keine Managementgebühren an und auch die Transaktionskosten sind sehr gering. Darüber hinaus gehören ETFs zum Sondervermögen der Bank und sind somit im Falle einer Insolvenz geschützt. Auch die Risikostreuung, die mit der Investition in ETFs einhergeht, überzeugt schließlich die meisten Anleger – ebenso wie ein hohes Maß an Transparenz im Umgang mit den Indexfonds.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken.4. Fazit: Das Portfolio-Rebalancing ist für jeden Anleger empfehlenswert

Auch wenn man bereits von Beginn an dafür Sorge trägt, dass sich das eigene Portfolio durch eine ausbalancierte Aufteilung auszeichnet, die den eigenen Voraussetzungen entspricht, darf eine regelmäßige Umschichtung des Portfolios nicht fehlen. Da sich die Aufteilung der verschiedenen Anlageklassen im eigenen Depot im Laufe der Zeit durch natürliche Kursschwankungen verschieben kann, ist es am Anleger, schließlich selbst Hand anzulegen und die ursprüngliche Aufteilung wiederherzustellen. Während er dabei durch die Investition in ETFs bereits von großen Vorteilen profitieren kann, die mit diesem Finanzprodukt einhergehen, stellt er durch eine Umschichtung seines Portfolios sicher, dass sich alle Finanzprodukte gewinnbringend weiterentwickeln und das Portfolio eine höchstmögliche Rendite abwirft.