ETF Education – Alles was Sie zu Anlageklassen, Kosten, Gebühren, Vermögensaufbau und mehr wissen müssen!

INFORMIEREN SIE SICH MIT UNSEREN RATGEBERN!

Sie wollen sich zusätzlich zum Education Content auch allgemein zum Thema ETFs und ETF Sparpläne weiterbilden? In diesem Fall lohnt sich ein Blick in unserer ETF Ratgeber, die mit nützlichen Informationen zu ETFs und ihren Anbietern aufwarten können. Neben Details zu Konditionen und Gebühren können hier Musterformulare für Depotkündigungen und Tipps zur Sparplan-Gestaltung gefunden werden. Für tiefergehende Informationen ist unser Education-Bereich gedacht, in dem Sie sich aktuell befinden.

> ETF BASICSInvestitionen bergen das Risiko von Verlusten > ETF INVESTMENTSInvestitionen bergen das Risiko von Verlusten > ETF TRADINGInvestitionen bergen das Risiko von Verlusten1. Wie funktioniert ein ETF?

Exchange Traded Funds kurz ETFs sind börsengehandelte Indexfonds. Dabei wird die Entwicklung eines Referenzindex nachgebildet. Der Referenzindex gibt die Zusammensetzung des ETFs vor, womit kein Fondsmanager erforderlich, was Vorteile für Anleger mit sich bringt. Diese zeigen sich in vergleichsweise niedrigeren Kosten. Die Funktionsweise von Indexfonds erweist sich als leicht verständlich. ETFs steigen und fallen mit dem Markt. Jedoch sollten sich Anleger ein umfassendes ETF Wissen aneignen, das nicht nur auf das Finanzprodukt an sich abzielt, sondern ebenso auf den Markt.

Seit dem Jahr 2000 ist in Deutschland die Anlage in ETFs möglich. Wobei der Handel mit ETFs bereits ab 1993 an einer Börse in den USA möglich war. Das Anlageprodukt erfreut sich wachsender Beliebtheit. Dabei kommen Indizes aus verschiedenen Anlageklassen, wie Aktien, Währungen und Rohstoffe als Grundlage für ETFs in Frage. Ein diversifiziertes Portfolio kann aus verschiedenen Vermögenswerten aufgebaut werden. Die Möglichkeit der Risikostreuung zeigt einen weiteren Vorteil beim Handel mit ETFs auf. Der Kauf und Verkauf von ETFs ist jederzeit, während der Börsenhandelszeit, zu realisieren. Über den Handelsplatz Xetra können Anleger über 1.100 ETFs kaufen.

Fazit: Seit dem Jahr 2000 sind ETFs auch in Deutschland handelbar. Es handelt sich bei ETFs um börsengehandelte Indexfonds. Durch passives Management geht der Handel mit vergleichsweise niedrigen Gebühren einher. Es wird die Entwicklung eines Referenzindex nachgebildet. Zum Handel können Indizes aus verschiedenen Anlageklassen genutzt werden.

Jetzt zu admirals CFD Service - 74% verlieren Geld2. ETF – Anlageklassen

Wer bereits Erfahrungen beim Handel mit ETFs sammeln konnte, weiß, um die verschiedenen Merkmale der handelbaren Anlageklassen. Zum ETF Wissen sollten auch die Anlageklassen näher betrachtet werden. Dabei bilden nicht nur Aktien eine mögliche Anlageklasse ab. In den Angeboten der Online-Broker finden Anleger zahlreiche Anlagemöglichkeiten in ETFs vor.

Neben Aktien können auch Rohstoff- ETFs gehandelt werden. Zu den handelbaren Rohstoffen zählen Gold und Öl. Auch Devisen-ETFs können dem Portfolio beigefügt werden. Darüber hinaus können Anleger mit ETFs auf Anleihen spekulieren. Auch Immobilen zählen zu den Anlageklassen, die sich als interessant beim ETF-Handel erweisen.

Um Wertschwankungen eines Portfolios zu verringern, ist Diversifikation ein effektives Mittel. Bei der passenden Auswahl der ETFs im Portfolio zeigt sich die Risikobereitschaft des Anlegers relevant. Der Portfolio-Kern besteht häufig aus Aktien und Anleihen. Dieser kann zudem, durch die Anlage in weitere ETFs ergänzt werden, falls sich entsprechend lukrative Chancen auf dem Markt ergeben.

Fazit: Mit ETFs funktioniert die Risikostreuung einfach. Je nach Anlagetyp kann die Zusammensetzung des Portfolios defensiv, ausbalanciert oder risikobereit gestaltet werden. Auch wenn der Portfolio-Kern festgelegt wurde, können Chancen auf dem Markt, durch die Ergänzung weiterer ETFs genutzt werden. Dabei stehen verschiedene Anlageklassen für den Handel. Darunter sind Aktien, Rohstoffe, Immobilien, Devisen und Anleihen zu nennen.

3. ETF – Kosten und Gebühren

Beim Handel mit ETFs sollten Anleger die Gebühren stets im Blick behalten. Dazu sollten die diesbezüglichen Konditionen des Anbieters beleuchtet werden. Um in den Handel einsteigen zu können, ist die Eröffnung eines Depotkontos erforderlich. Dabei finden Anleger bei vielen Online-Brokern keine Depot- oder Kontogebühren vor. Jedoch gibt es hierbei sicherlich auch Broker, die Depotgebühren berechnen. Depotgebühren stellen sich zumeist als Pauschalbetrag dar. Beim ETF-Kauf sollten zudem Spread und Ordergebühren bedacht werden. Die Ordergebühren können sich in einem Pauschalbetrag pro Order darstellen.

Hinzu können Börsengebühren anfallen. Bei börsengehandelten Indexfonds wird kein Ausgabeaufschlag berechnet. Ein weiterer Kostenfaktor stellt sich, durch Verwaltungsgebühren dar. Dabei fällt auch an dieser Stelle nochmals der Kostenvorteil von ETFs dadurch auf, dass kein Fondsmanager aufgezeigt wird. Wobei es im Bereich der Verwaltungsgebühren auch auf die Branche ankommt, in die investiert wird.

Die Gebühren belaufen sich zwischen 0 und 0,8 Prozent des Fondsvermögens. Für Swap ETFs können Kosten anfallen, die für Anleger schwer nachzuvollziehen sind. Der Handel von Swaps findet nicht an der Börse statt. Um höhere Gewinne mit einer Geldanlage zu erwirtschaften, sollten Anleger möglichst niedrige Kosten anstreben.

Fazit: Anleger sollten sich ausführlich mit den Kosten und Gebühren im ETF-Handel befassen. Zudem ist ein Vergleich der verschiedenen Angebote ratsam. Viele Direktbanken präsentieren eine kostenfreie Depot- und Kontoführung. Bei ETF-Kauf sind Ordergebühren und Spread ein Kostenfaktor. Hinzu kommen entsprechende Börsengebühren. Damit Anlegern möglichst viel von der erwirtschafteten Rendite übrig bleibt, sollten Gebühren bei ETF-Handel mit in das Money-Management einkalkuliert werden.

Jetzt zu admirals CFD Service - 74% verlieren Geld4. Vermögensaufbau mit ETF-Sparplan

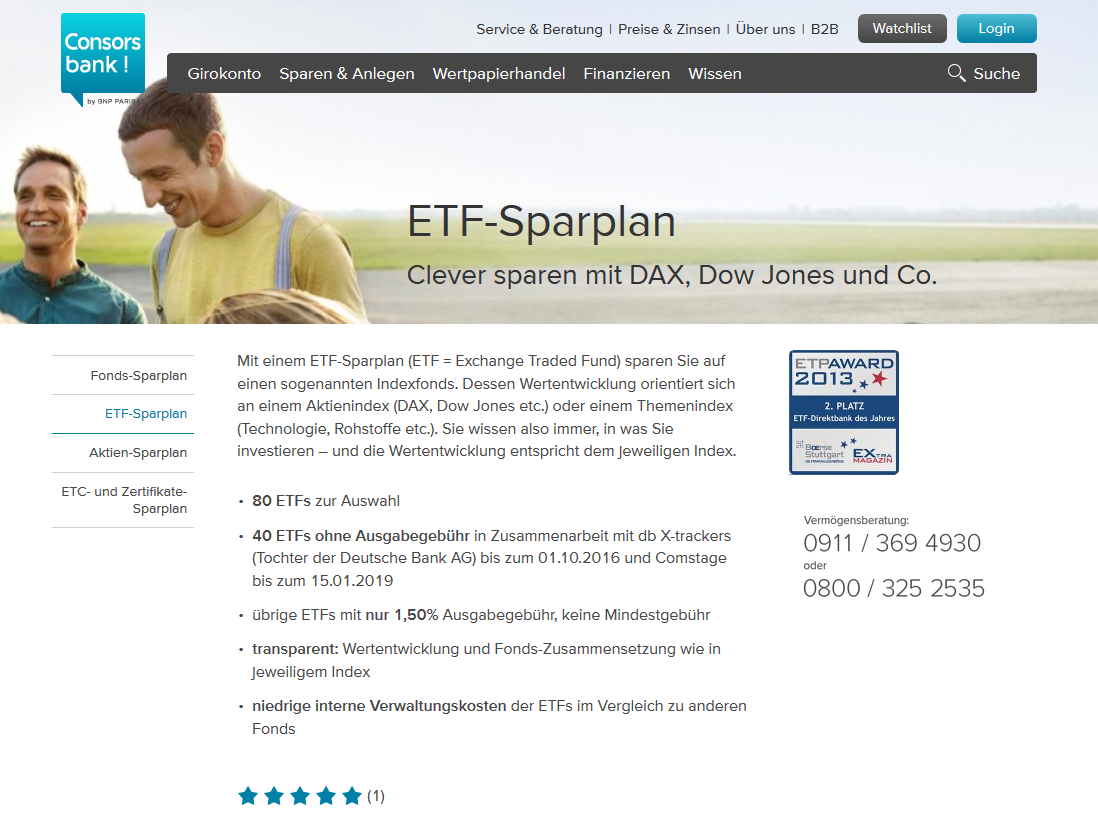

Ein langfristiger Vermögensaufbau mit ETF-Sparplan zeigt verschiedene Vorteile auf. So können Anleger die monatliche Sparrate selber festlegen. Wobei die Mindestsparrate zumeist ab einem Betrag von 50 Euro gewählt werden kann. Somit können Sparer auch mit geringen Beträgen langfristig Vermögen aufbauen. Zudem liegen häufig Maximalbeträge vor, die monatlich in den Sparplan eingezahlt werden können.

Die Höhe der Sparrate kann bequem online angepasst werden. Bevor sich Anleger für einen Anbieter entscheiden, sollte eine entsprechende Informationseinholung stattfinden. Nicht nur für volljährige Sparer kann sich ein ETF-Sparplan als sinnvolle Anlage erweisen. Auch für Kinder können Eltern oder Großeltern bereits frühzeitig über einen ETF-Sparplan Vermögen aufbauen.

Neben der änderbaren Sparrate zeigt sich auch die Spardauer als flexibel wählbar. Die Entwicklung eines ETF-Sparplans zeigt sich zudem als transparent nachvollziehbar. Auch die Gebühren eines ETF-Sparplans zeigen sich vorteilig für Sparer. Bei der Auswahl der Depotbank sollten sich Sparer über mögliche Ordergebühren informieren. Die Depotgebühren entfallen bei vielen Online-Brokern, worin sich ein Vorteil gegenüber vielen Filialbanken erweist. Der Vermögensaufbau in ETF-Sparpläne ist auch für Einsteiger eine Alternative zu anderen Anlageprodukten.

Fazit: Bei vielen Direktbanken können Anleger in ETF-Sparpläne einsparen. Dazu wird häufig eine monatliche Mindestsparrate von 50 Euro aufgezeigt. Wobei es auch Anbieter gibt, die niedrigere Sparraten aufführen. Die Sparrate kann ohne großen Aufwand online an den aktuellen Sparwunsch angepasst werden. Die Spardauer kann flexibel gestaltet werden. ETF-Sparer sollten sich über mögliche Ordergebühren informieren. Bei vielen Direktbanken fallen keine Depotgebühren an.

5. Indexfonds mit Anlageziel handeln

Nicht nur für Anleger mit hohen Kapitaleinsätzen sind Indexfonds geeignet. Auch Kleinanleger können ein ausgewähltes Portfolio mit nur drei ETFs zusammenstellen. Dabei kann sowohl die Anlageklasse Aktien als auch Anleihen abgedeckt werden. ETFs bilden die Entwicklung eines Börsenindex ab. Dabei können sich Anleger für Aktienindizes wie beispielsweise den DAX entscheiden. Steigt der ausgewählte Index um 3 Prozent, so gewinnt auch der Indexfonds genau so viel hinzu. Wenn der Index sinkt, dann fällt auch der Indexfonds proportional. Auch beim Handel mit ETFs sollten Chancen und Risiken gleichermaßen abgewogen werden. Mittels ETF Education können Anleger die Kenntnisse erweitern und effektiv für den Handel nutzen.

Vor dem ETF-Kauf sollten sich Anleger über das individuelle Anlageziel im Klaren sein. Bekannte Indizes von großen Anbietern können gerade für Anleger eine passende Wahl darstellen. Dabei zeigen sich DAX und Euro Stoxx 50 aktuell bei Anlegern beliebt, aber auch Unternehmen aus Schwellenländern rücken in den Fokus. Die Haltedauer ist noch ein weiterer Aspekt. Dabei fällt diese häufig mittel- bis langfristig aus. Auch die Auswahl der Anlageklassen sollte mit Bedacht getroffen werden.

Fazit: Anleger, die die Anlagestrategie für den ETF-Handel ausarbeiten, sollten zunächst die eigenen Anlageziele definieren. Auch für Kleinanleger kann sich der ETF-Handel als gewinnbringend erweisen. Dazu ist ein ausgewähltes Portfolio erforderlich, das sich durchaus aus nur drei ETFs zusammensetzen kann.

Jetzt zu admirals CFD Service - 74% verlieren Geld6. Wo können ETFs gekauft werden?

ETFs werden über die Börse gehandelt, sodass Anleger auch hier die Handelszeiten kennen sollten. Dabei kann es sich um eine Regionalbörse handeln. Zudem ist der außerbörsliche Handel möglich. ETFs können beispielsweise über das elektronische Handelssystem Xetra gehandelt werden und das von 09:00 bis 17:30 Uhr. Wobei die Eröffnungsauktion bereits ab 08:50 Uhr stattfindet und die Schlussauktion ab 17:30 Uhr. Die Börsenhandelszeiten für Hamburg sind von 08:00 bis 20:00 Uhr und die Handelszeiten für Stuttagart sind zwischen 08:00 Uhr bis 22:00 Uhr.

Es gibt zudem mehrere interessante ETFs für den amerikanischen Aktienmarkt. Dabei sind sicherlich die Börsenhandelszeiten der New York Stock Exchange, die von 15:30 Uhr bis 22:00 Uhr angesetzt sind wichtig. Der S&P 500 beinhaltet nicht nur US-amerikanische Papiere, sondern auch einige kanadische Aktien. Für Nasdaq liegen die Handelszeiten ebenfalls zwischen 15:30 und 22:00 Uhr. Bei einem Investment in den Nasdaq 500 können Anleger auf Technologiewerte setzen.

Fazit: ETFs werden über die Börse gekauft und verkauft. Die Börsenhandelszeiten zu kennen, zeigt sich als wichtiger Punkt beim Handel. Es kann an vielen verschiedenen Börsenplätzen gehandelt werden, sodass auch die Zeitverschiebung mit einkalkuliert werden sollte. Dabei erweisen sich nicht nur deutsche Handelsplätze interessant, auch internationale Börsenplätze zeigen attraktive Möglichkeiten auf.

7. Was sollte beim ETF-Kauf beachtet werden?

Zunächst ist die Wertpapierkennnummer des ausgewählten ETFs für Anleger relevant. In Deutschland kann hierdurch jedes an der Börse gehandelte Wertpapier identifiziert werden. Wobei es auch eine internationale Wertpapierkennnummer gibt. Diese dient ebenfalls zur Identifizierung eines bestimmten Wertpapiers. Die internationale Wertpapierkennnummer (ISIN) besteht aus 12 Stellen und weist eine Gliederung in drei Bereiche auf. Wertpapiere können über die Wertpapierkennnummer (WKN) oder über die ISIN gekauft oder verkauft werden. Offiziell wurde die WKN durch die ISIN abgelöst.

Erfolgt die Aufgabe einer Order online, dann können Anleger den gewünschten Handelsplatz zumeist über die Ordermaske eingeben. Neben der Angabe des Handelsplatzes sind noch Stückzahl und Limit anzugeben. Zum Absichern einer Position kann ein Limit gesetzt werden, was sich gerade bei ETFs als sinnvoll erweist, die sich durch hohe Schwankungen auszeichnen. Wobei das Setzen von Limits sicherlich auch mit der Risikobereitschaft des Anlegers einhergeht. Um die Kursentwicklung besser einschätzen zu können, sind gewisse Kenntnisse über den Markt erforderlich, die zusätzlich zur ETF Education angestrebt werden sollten.

Fazit: Zum Kauf oder Verkauf ist die Wertpapierkennnummer anzugeben. Dabei kann die ISIN als auch die WKN genutzt werden. Die Ordermaske zeigt zumeist Auswahlmöglichkeiten bezüglich des Börsenplatzes vor, sodass sich die Eingabe einfach gestaltet. Zudem ist noch die Stückzahl anzugeben. Durch das Setzen von Limits können Anleger das Risiko einer Position verringern. Hier eignen sich Limits gerade bei ETFs, die höheren Schwankungen unterliegen.

8. ETF-Handel über Filialbank oder Direktbank?

Für den Handel mit ETFs benötigen Anleger ein Depot. Dabei ist es möglich, dies bei einer Filialbank oder einer Direktbank zu eröffnen. Wer noch keine Erfahrungen beim Handel sammeln konnte, fühlt sich womöglich bei der eigenen Hausbank aufgehoben. Zudem können in einer Filialbank Beratungsgespräche vereinbart werden. Aber auch Direktbanken zeigen attraktive Vorteile auf. Hier ist zunächst aufzuführen, dass die Bankprovision bei Filialbanken im Vergleich mit Direktbanken mitunter höher ausfällt.

Darüber hinaus zeigen Filialbanken zumeist eine Depotgebühr auf, was bei Direktbanken häufig nicht der Fall ist. So können Anleger mit einem Depot bei einer Direktbank, die keine Depotgebühren aufführt, Kosten einsparen. Die Aufgabe von Transaktionen kann bei einer Filialbank persönlich passieren. Zudem kann dies telefonisch, per Fax und auch online umgesetzt werden. Bei einer Direktbank ist eine Orderaufgabe bequem online oder telefonisch möglich. Bei Orders, die telefonisch aufgegeben werden, sollten Anleger zusätzliche Kosten beachten, die pro Order anfallen können.

Fazit: Wer sich für ein Depot bei einer Filialbank entscheidet, kann von einer ausführlichen Beratung profitieren. Hingegen können Anleger Kosten und Gebühren bei einem Depot bei einer Direktbank einsparen. Die Orderaufgabe per Telefon ist häufig mit zusätzlichen Kosten pro Order versehen.

Jetzt zu admirals CFD Service - 74% verlieren Geld9. Fazit: ETFs bequem online handeln

ETFs sind eine Möglichkeit Kapital gewinnbringend anzulegen. Dabei können Anleger mit ETFs handeln oder den Vermögensaufbau mit ETF-Sparplänen umsetzen. Über eine Direktbank kann ein Depot ohne großen Aufwand online eröffnet werden. Der Portfolio-Kern besteht zumeist aus Aktien und Anleihen. Wobei die Gewichtung der beiden Anlageklassen je Anlegertyp unterschiedlich ist.

Zudem sind noch Indizes aus den Anlageklassen Devisen, Rohstoffe und Immobilien handelbar. Ein Vorteil von ETFs zeigt sich darin, dass sich die Gebühren deutlich niedriger darstellen als bei klassischen Fonds. Jedoch sind sicherlich Ordergebühren, Spread und Börsenplatzgebühren zu beachten. Es handelt sich bei ETFs um börsengehandelte Indexfonds, die die Entwicklung eines Börsenindex abbilden. Dabei verfolgen ETFs keine aktive Anlagestrategie.

Es ist kein Fondsmanager erforderlich, was sich günstig auf die Kosten niederschlägt. Darüber hinaus ist ein Vorteil in der Risikostreuung zu nennen. Um langfristig Vermögen aufzubauen, können Anleger ETF-Sparpläne nutzen. Hierbei können Sparrate und Spardauer flexibel gewählt werden. Das Sparen ist häufig bereits ab einer monatlichen Sparrate von 50 Euro möglich, sodass ETF-Sparpläne auch gut für Kleinanleger geeignet sind. Die Entwicklung des ETF-Sparplans kann zudem transparent nachvollzogen werden.