ETF-Handel für Privatanleger bei deutschen Emittenten und Großbanken

Wer sich für den ETF-Handel interessiert, aber noch nicht über viel Erfahrung verfügt, sollte sich zunächst ein gutes Grundlagenwissen aneignen, um erfolgreich starten zu können. Dazu gehört es, sich mit den Emittenten auszukennen, die auf dem deutschen Markt aktiv sind. Hat man sich für einen Anbieter entschieden, gilt es, Schritt für Schritt den Handel mit ETFs zu lernen. ETFs sind besondere Fonds, deren Anteile wiederum an der Börse gekauft und verkauft werden können. Ihre Wertentwicklung ist von einem Index abhängig. Da es sich um passiv verwaltete Fonds handelt, ist das Management nicht besonders aufwändig und die Kosten sind geringer. Durch die Koppelung an verschiedene Indizes gibt es zudem eine gute Risikostreuung. Wer emittiert in Deutschland ETFs? Was sollte man beachten, bevor man mit ETFs richtig handeln lernen kann?

- ETFs haben eine breite Risikostreuung.

- Geringe Kosten für das Fonds-Management sind ein Vorteil.

- Ein Musterdepot empfiehlt sich, um ohne Risiko üben zu können.

- Man sollte auf ein breites Produktportfolio achten.

- Um das Risiko einzuschränken, muss man immer den gesamten Markt im Blick haben.

1. Als Privatanleger mit ETFs handeln?

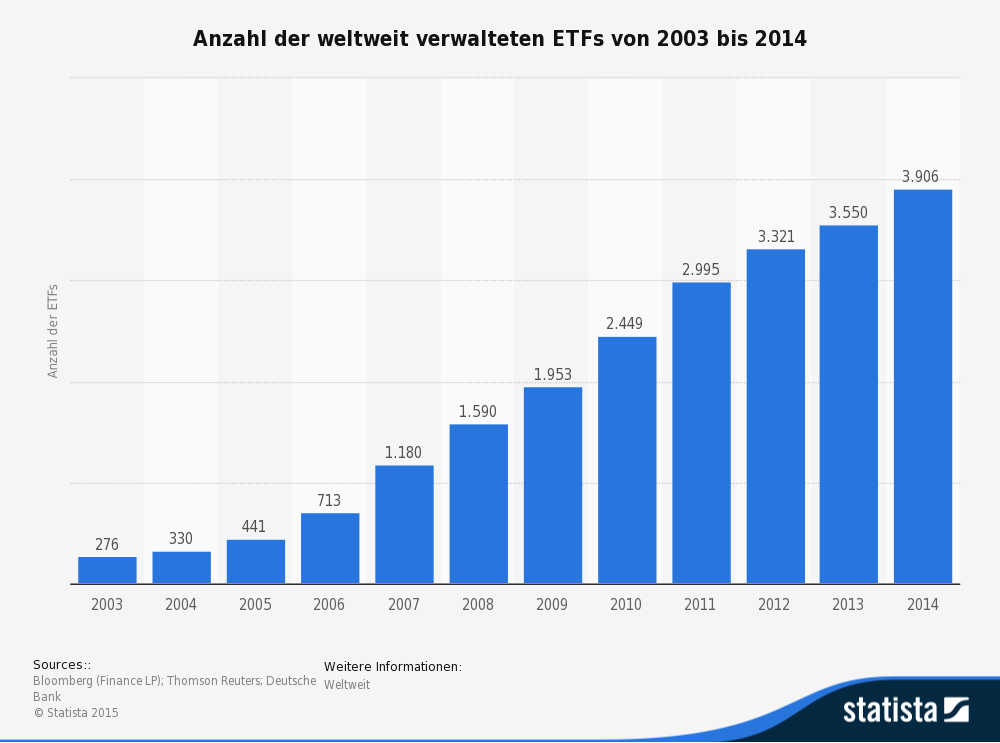

Der erste Schritt auf dem Weg zum ETF-Handel ist natürlich die Wahl des passenden Anbieters. Dazu sollte man sich umfassend informieren, wer in Deutschland als Emittent von ETFs in Frage kommt und welche Banken und Broker den ETF-Handel im Portfolio haben. ETFs sind erst seit dem Jahr 2000 überhaupt auf deutschen Märkten handelbar. Es geht also um ein vergleichbar junges Finanzinstrument, das allerdings in den letzten Jahren für Privatanleger immer attraktiver wurde. Ein deutlicher Zuwachs an ETFs zeigt sich weltweit, die Gründe dafür sind unterschiedlich. Zum einen spielt die gute Risikostreuung eine Rolle. Man investiert in einen sogenannten Basket an Wertpapieren, damit verteilt man das Risiko auf viele Anlageprodukte wie Aktien, Rohstoffe oder Metalle. Zum anderen sind die Gebühren eher niedrig, da es sich um passiv verwaltete Fonds handelt. Außerdem geht es bei ETFs darum, den Basiswert abzubilden, nicht zu übertreffen. Die Prognosen können in diesem Fall besser getroffen werden. Es gibt also keinen Grund zur Sorge, wenn man sich als Privatanleger für ETFs entscheidet. Vielmehr handelt es sich um eine Finanzanlage mit guten Gewinnmöglichkeiten. Das Risiko sollte man aber dabei immer im Hinterkopf behalten. Schließlich ist es nicht möglich, dass es vollkommen ausgeschaltet wird und die Entwicklungen des Marktes lassen sich nie sicher prognostizieren. Dabei kann man sich einen weiteren Vorteil von ETFs durchaus zunutze machen: Man kann bei ETFs jederzeit ein- und aussteigen. Wenn man die Kursentwicklung im Blick behält, kann man schnell reagieren.

Es gibt keine Gründe, die dagegen sprechen, als Privatanleger mit ETFs zu handeln. Allerdings sollte man sich als Anfänger einen guten Überblick verschaffen und die Funktion von ETFs verstanden haben. Die breite Risikostreuung sowie die geringen Kosten für das Fonds-Management sind zwei Gründe, um sich für ETFs zu entscheiden.

2. Schritt für Schritt den Handel lernen!

Man kann sich zwischen verschiedenen Indizes entscheiden, sollte jedoch auf alle Fälle wissen, wie sich ein Indize zusammensetzt. Der Aktienindex ist eine Kennzahl. Diese Kennzahl steht für die Entwicklung von bestimmten Kursen und repräsentiert damit die Entwicklung. Es gibt einen zeitlichen Ausgangspunkt, um einen Aktienindex zu berechnen. Die Wertentwicklung wird dann innerhalb einer bestimmten Zeitspanne ermittelt. Aktienindizes funktionieren also wie Barometer für einzelne Wirtschaftsbereiche. Für die Investition in ETFs sollte man bedenken, dass das Risiko bei längeren Zeiträumen abnimmt. Das heißt: Je länger man das Geld anlegt, desto höhere Summen kann man investieren. Viele Aktienindizes folgen dem Prinzip der Marktkapitalisierung. Wenn viele Aktien eines Unternehmens im Umlauf sind, wird der Börsenkurs höher notiert. Bei einem höher notierten Börsenkurs ist das Gewicht der Firma im Index größer.

Pro und Contra:

- Hohe Renditechancen und Gewinne bei steigenden Aktien sind möglich.

- Langfristig sind höhere Renditen als bei anderen Anlageformen zu bekommen.

- Jährliche Dividendenzahlungen sind ein Vorteil für Anleger.

- Es gibt eine große Auswahl an den internationalen Märkten.

- Verluste können bei fallenden Aktien hoch sein.

- Es gibt keine feste Rendite wie bei Anleihen.

- Man muss eine Abgeltungssteuer zahlen.

Wer den ETF-Handel Schritt für Schritt zu lernen möchte, um mit ETFs richtig handeln zu können, sollte zunächst folgendermaßen vorgehen:

- Schritt 1: Wie viel Geld kann in die ETFs investiert werden? Dazu muss man einen guten Finanzplan aufstellen und genau berechnen, wie hoch eine Investitionssumme sein darf. Ein Tipp: Solange noch Schulden abgetragen werden müssen, sollte man nicht in ETFs investieren. Erst wenn wirklich eine Summe frei wird, die man anlegen kann, ist der ETF-Handel zu empfehlen.

- Schritt 2: Um mit ETFs richtig handeln lernen zu können, muss man zunächst ein Wertpapierdepot einrichten. Vorher sollte man einen Vergleich der Anbieter anstellen, um einen passenden Broker zu finden. Ob es Captrader, Wüstenrot oder die DKB sein soll, muss jeder Trader für sich selbst entscheiden. Unsere Testberichte können dabei eine gute Orientierung geben.

- Schritt 3: Bevor man in den realen Handel einsteigt, sollte man ein Musterdepot einrichten. Viele Anbieter wie Lynx oder ING haben kostenlos ein entsprechendes Angebot. Nun lässt sich ohne Risiko eine Anlagestrategie testen und der ETF-Handel kann geübt werden. Die beste Vorbereitung auf einen erfolgreichen Einstieg ins wirkliche Marktgeschehen!

- Schritt 4: Anlageklassen bestimmen! Nun geht es darum, die Anlageklassen festzulegen die im Portfolio enthalten sein sollen. Dabei sollte man einerseits den Markt gut kennen und die Entwicklungen beobachten und andererseits auf eine breite Streuung achten. Besonders Rohstoffe tragen zu einer Diversifikation des Anlageportfolios bei.

- Schritt 5: Da es sich um passiv gemanagte Fonds handelt, sind die Kosten geringer als bei anderen Fonds. Trotzdem sollte man die Kosten genau kennen, die auf den Trader zukommen und ebenso muss man sich über das Risiko informieren, dass mit dem Handel verbunden ist.

Man sollte sich besonders als Anfänger schrittweise dem ETF-Handel nähern. Man braucht einen guten persönlichen Finanzplan, der für einen längeren Zeitraum Gültigkeit besitzt, die Auswahl des Brokers und die Eröffnung eines Wertpapierdepots. Dann muss man die Anlageklassen bestimmen und sich über Kosten und Risiko informieren.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken.3. Drei Tipps für die Sicherheit

Um das Risiko bei einer Anlage in ETFs so gering wie möglich zu halten, empfiehlt es sich, ein paar Tipps zu beherzigen, die das Leben eines Traders einfacher machen dürften.

- Tipp 1: Immer vorher üben! Besonders als Anfänger sollte man nicht ohne eine Übungsphase mit einem Musterdepot in den Handel starten. In einer virtuellen Umgebung lässt sich der ETF-Handel ohne Risiko üben und man bereitet sich optimal auf das richtige Marktgeschehen vor.

- Tipp 2: Auf ein breites Portfolio achten! Damit die Risikostreuung bestmöglich ausfällt, sollten viele verschiedene Anlageklassen in dem Fonds vertreten sein. Welche Anlageklassen genau in Frage kommen, hängt immer von der aktuellen Marktsituation ab.

- Tipp 3: Lieber einen längeren Anlagezeitraum wählen! Bei einem längeren Zeitraum, denn die meisten Aktienindizes folgen dem Prinzip der Marktkapitalisierung.

Wer auf Nummer Sicher gehen möchte, sollte vor allem drei Ratschläge beherzigen, die das Risiko minimieren. Dazu gehören eine Übungsphase mit einem Musterdepot, ein breites Produktportfolio und ein möglichst längerer Anlagezeitraum.

Jetzt zu flatex Investitionen in Wertpapiere bergen Verlustrisiken.4. Fazit: Gut informieren, üben und schrittweise starten!

Bevor man ernsthaft mit dem ETF-Handel beginnt, sollte man sich umfassend über diese Finanzinstrumente informieren, um genau zu wissen, womit man es zu tun hat. Als nächsten Schritt sollte man sich nicht sofort ins Geschehen stürzen, sondern zunächst mit einem Musterdepot üben. Damit kann man ohne Risiko mit ETFs richtig handeln lernen und bereitet sich auf das reale Marktgeschehen vor. Dieser schrittweise Start ist der Schlüssel zum Erfolg. Danach geht es darum, gute Entscheidungen in Bezug auf die Anlageklassen zu treffen. Dazu sollte man stets den Markt im Blick behalten und auf ein breites Produktportfolio setzen.